最新的2022年全球衍生品市场报告大家看了吗?

根据美国期货业协会(FIA)对全球80多家交易所的统计,全球期货、期权成交量又双叒叕创了记录。

去年全球期货和期权总成交量为838.48亿手,较2021年增长了约34.0%,其中,我国的4家期货交易所数据都排进了全球前三十。

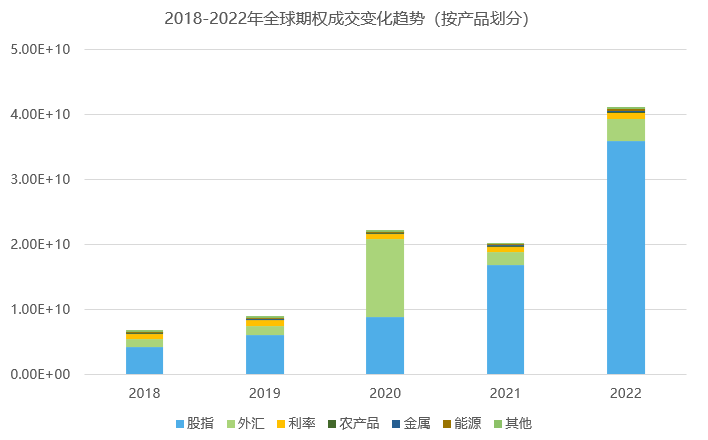

从市场份额占比来看,期权成交明显是核心增长动力。从产品划分来看,金融类产品中的股指产品成交量增长最强劲,增幅高达72.9%。

在市场波动加剧的大环境下,由于期权不仅可以做方向性交易,还可以进行波动性交易,即根据波动率特征进行套利,越来越多机构投资者加大了对期权波动和风险的研究。

期权波动性交易中,理解期权合约价值受到哪些因素的影响,度量期权投资组合的风险敞口是核心工作。以下是一些常用的指标:

- 期权隐含波动率

- delta

- gamma

- vega

- theta

期权的隐含波动率可以反应市场对未来的预期,是一个非常重要的风险指标,与之相关的还有一系列希腊值指标,可以描述期权价值随不同因素影响而产生的变化。

在计算这些指标时,以隐含波动率为例,我们通常使用牛顿法和二分法。但这两种方法都需要频繁迭代,且迭代次数不能确定,核心代码无法向量化,因此只能通过循环来逼近求解。这就导致在期权相关计算中,隐含波动率往往容易成为性能的瓶颈。

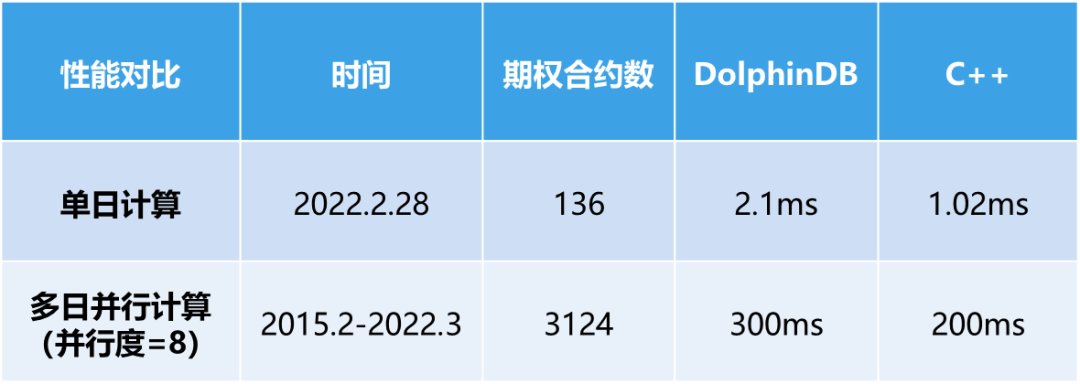

上表所示是使用 DolphinDB 计算上证50 ETF 期权隐含波动率及希腊值的性能测试,涉及合约最多达三千多个。从数据中可以看到,DolphinDB 的单日计算耗时为2.1ms,多日并行计算总耗时300ms,与C++原生代码的性能相比,已非常接近。

在期权风险因子的计算中,使用到了 DolphinDB 的即时编译(JIT)功能,这一功能特别适合于无法使用向量化运算但又对运行速度有极高要求的场景,这也是计算加速取得显著成效的主要原因。

- 1400+专为金融场景优化的函数,轻松实现时间序列的对齐、频率转换、关联、窗口计算等操作

- 自带高性能流数据计算框架,从投研到生产,代码无缝切换

- 支持宽表存储,天然适合面板数据分析

- 存算一体,性能欢迎对比

…….

稳!